“稳中有进”——这是券商中国记者调研银行开年信贷投放情况时来自业界的普遍观点。

作为支持实体经济关键一环,商业银行年初信贷投放一般保持“开年即是开跑,开跑就要冲刺”的节奏。但与往年高开高打的大幅增量不同,券商中国记者调研多家大行、股份行和区域中小行发现,年初商业银行的信贷投放增幅不似往年激进,总量稳中有进,更重视结构优化。

从具体投向看,国家倡导的重点产业领域,成为商业银行信贷投放的主攻方向。

“我们绿色信贷迈入了千亿俱乐部。”券商中国记者走访建设银行深圳分行了解到一组数据:截至1月12日,深圳分行绿色信贷余额1021亿元,实现历史性突破,首次迈入千亿俱乐部。2023年该行绿色信贷快速增长,增速达到83%,绿色信贷业务接近翻番。

一些股份行的重点领域投放也实现了明显突破。券商中国记者从招商银行了解到,该行将绿色金融作为打造差异化特色的主攻方向之一,业务规模屡创新高。

“2023年8月末招商银行绿色贷款规模,就已首次突破4000亿元,经过4个月的努力,我们在2024年1月迈过4500亿元目标,其中北京分行绿色信贷余额超900亿元。”招商银行相关业务人士告诉券商中国记者。

商业银行各地区分支机构,也根据所处地区的经济特点,进行相应的信贷投放布局。券商中国记者从中信银行上海分行了解到,该分行2024年一季度资产储备重点投向实体经济,其中超半数为民营企业,其他重点领域分别为战略新兴贷款、绿色信贷、制造业贷款等。

中信银行上海分行相关业务人士告诉券商中国记者,该分行2024年将继续围绕实体经济部署资产投放,在科创金融、普惠金融、供应链金融等方面持续发力,并将单列绿色、民营、制造业、战略新兴产业信贷计划,结合上海地区“3+6”产业布局,践行服务实体经济的使命。

浙商银行苏州分行则将汽车产业金融服务作为重点方向,计划未来一年内,支持汽车零部件核心企业100家,总授信突破100亿元。

区域中小银行也为当地重点领域企业积极储备了授信额度。江苏银行披露,自2023年三季度以来,该行积极组织开展“金塔行动”,抓早抓实项目储备,总体情况良好。据初步统计,2024年“开门红”项目储备规模同比多增近20%,主要分布在绿色低碳、先进制造、科技创新和基建等领域,预计2024年信贷投放将继续保持平稳增长。

杭州银行披露,该行各条线储备量超过去年同期,对公项目储备已超1000亿元,除投向基建领域外,实体领域的储备也较为充足,制造业、科技金融、中小企业等客群均有一定比例覆盖。

“2024年首周,我行发放实体企业贷款超500户,规模16亿元。”近日,常熟银行相关信贷业务人士告诉券商中国记者,该行为1月“开门红”储备项目授信27亿元,实体储备项目主要投向实体制造业企业、科创领域企业、农业相关主体等。

在2024年经营活动中,“迈步上门”拜访客户,拿出“拳头”产品和金融服务方案,成为商业银行拓展增量客户的重要方式。

“目前已累计走访、联系小微企业近1万户、个体工商户超10万户,共为1736户企业发放贷款115亿元,其中制造业企业976户,发放贷款33亿元;为2.5万户小微企业主、个体工商户发放贷款55亿元。”常熟银行相关信贷业务人士介绍,该行聚焦“首贷户、首创性”,摒弃传统信贷思维,综合企业所处行业、核心竞争力、发展前景等分析研判,尽力帮助企业解决燃眉之急。1月初,该行为首贷客户苏州易芯半导体有限公司成功发放科创指数流动资金贷款,落地江苏省农商行体系首笔“科创指数贷”。

对于2024年“开门红”信贷投放情况,苏州银行在其投资者交流活动纪要中也披露,该行通过三点落地,一是率先启动旺季“开门红”相关准备工作,发布综合营销方案,明确序时进度和资源保障;二是早走访早储备,各分支机构结合当地市场及自身资源禀赋,强化客户走访和产品供应;三是早审批早落地,前置授信审批,建立绿色通道,充分保障提款顺利落地。

券商中国记者了解到,“开门红”期间,中信银行上海分行充分发挥交易融资线上化产品“信e链”的综合优势,重点发力供应链金融,围绕优质核心企业,服务上游小微供应商,实现核心企业信用传递,快速、便捷、有效地纾困小微企业春节前资金压力。

对于2024年信贷投放的布局,建设银行深圳分行相关人士告诉券商中国记者,一是围绕绿色产业核心企业,深入绿色产业链交易场景,以“产业互联网+供应链金融+数字化平台”的新金融服务模式,为整个绿色产业链提供服务;二是加强产业研究,挖掘具有长期投资价值的高成长企业,陪伴和孵化绿色科技实力较强的企业。

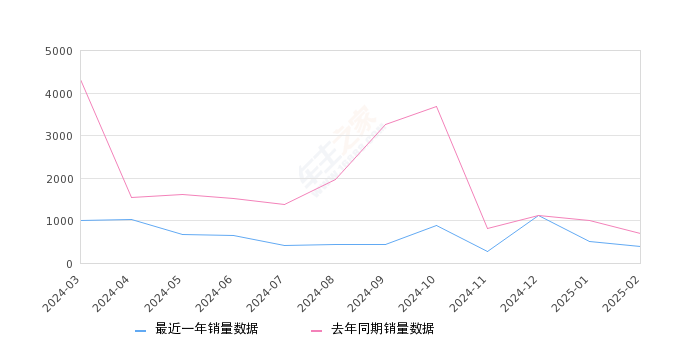

对于2024年一季度贷款增势,业内观点较为一致,即一季度数据会出现同比少增,这主要由于2023年一季度信贷投放数据基数过高。与常见的信贷投放节奏“前高后低”不同,2023年出台了一系列稳增长、扩内需的政策措施,全年信贷投放呈现“两头高,中间低”特点。

展望2024年信贷投放,中金公司研报认为,“三大工程”(保障性住房、城中村改造和“平急两用”公共基础设施建设)是撬动信贷的增量因素,但对整体贡献较小。从节奏上看,信贷投放有望更加均衡,向“四三二一”的季度占比回归;“平滑信贷”导向下,月度之间新增贷款的波动也有望减少,对贷款定价的规范也有望减少“资金空转”现象。

招商证券研报认为,长期来看,信贷增速及社融增速将趋势性下行。中长期看,地产大时代或将结束,国内基建空间收窄,直接融资对间接融资替代比例提升,信贷需求不足或是长期问题。新增贷款规模的约束已逐步由资本金、信贷额度等转为有效信贷需求不足。

也有券商观点认为一季度预期不弱。万联证券研报认为,1月已启动地方债提前批发行工作,“三大工程”相关领域有望带动部分信贷需求,抵押补充贷款(PSL)等一季度有望保持投放,社融增速仍有较强支撑。一季度信贷“开门红”力度预期依然不弱,对资金面影响整体可控。

开源证券研报认为,虽然央行多次强调要平滑信贷投放,但平滑信贷投放与信贷总量增加并不冲突。央行在2024年工作会议中强调“注重新增信贷均衡投放,提高存量资金使用效率,确保社会融资规模全年可持续较快增长”,预计2024年社融增速将略高于2023年,其中,信贷有望成为重要的贡献项。